מאז פרוץ המשבר החלו גופים ממשלתיים ורגולטורים בארצות הברית ובאירופה לנקוט בפעולות דומות על מנת לשכך את המשבר, למזער את הסיכונים שנבעו ממנו ולהמריץ את הכלכלה ששקעה למיתון עמוק. הפעולות התמקדו בהרחבות מוניטאריות ותמיכה במערכת הבנקאות ע”י שיפור הנזילות. כאמור המשבר פגע קשה במערכת הפיננסית האירופאית כיוון שהרבה גופים פיננסים באירופה היו חשופים במידה רבה לשוק הסאב-פריים ולאג”ח מגובות המשכנתאות, לכן כאשר חלה ירידה בערכן, הגופים הללו רשמו הפסדי עתק ונקלעו למשבר נזילות חמור. הבנק המרכזי האירופאי והבנק המרכזי של אנגליה פעלו בשיתוף פעולה מלא עם הפדרל ריזרב בשביל להגדיל את הנזילות בשווקים הפיננסים ולחתור ליעדים המקרו כלכליים הרצויים. ההרחבה המוניטארית באירופה נעשתה בדומה לארה”ב, ע”י רכישה של ני”ע ממשלתיים בשוק הפתוח אולם העיתוי היה שונה. במקביל נעשו גם פעולות הרחבה הפיסקאליות ע”י התערבות ממשלתית בשווקים דרך הפחתת מיסים והתערבות ישירה בגופים הפיננסיים דרך תמיכה כספית, תווך במיזוגים או ברכישה, או הלאמה – כמו למשל הבנק NORTHERN ROCK בבריטניה אשר הולאם בעלות של 150 מיליארד דולר.

את החלק הזה של העבודה בחרנו לתאר בעזרת מודל חדש שהוצג ע”י כלכלנים אירופאים ופורסם בעלוני המחקר של ה-ECB. המודל מציג את הגורמים העיקריים אשר חשובים בשביל הצלחת המדיניות של התמריצים פיסקאליים, ובודק את יעילות הכלים הפיסקאליים בכול אזור. תחילה נתאר בקצרה את המודל ואת הממצאים הנובעים מהמחקר, ולאחר מכן נציג את השוואה בין אירופה לארה”ב ביחס לכלי הפיסקאלי הנבחר.

בהתבסס על ניסיון העבר, המדיניות הפיסקאלית האנטי- מחזורית הינה מוטלת בספק בגלל שתי סיבות עיקריות:

א. מדיניות פיסקאלית אנטי-מחזורית מעכבת את המעורבות ביישום של הצעדים הפיסקאליים מכיוון שיש לשנות את ההוצאה הממשלתית ושינוי כזה לוקח זמן.

ב. האי-ודאות לגבי התגובה של הסקטור הפרטי לצעדים הפיסקאליים הזמניים, ולפיכך גם התגובה של הכלכלה לדחף הפיסקאלי.

המודל מתמקד בסיבה השנייה.ניתן ללמוד על חוסר הודאות לגבי התגובה של הסקטור הפרטי לפעולות הפיסקאליות ממחקרים אמפיריים רבים. המכפילים הפיסקאליים אשר מתבססים על המודלים נעים בטווח של גדלים חיוביים מעל 1 ואפילו שליליים. המכפילים הפיסקאליים מתארים לנו בכמה גדל התוצר שלנו כתוצאה מגידול סטנדרטי בהוצאות הממשלה, או כתוצאה מהפחתה סטנדרטית במיסים. גורמים חשובים אשר תורמים להבדלים הגדולים במכפילים הפיסקאליים קשורים לקושי בזיהוי של תנועות אקסוגניות טהורות בכלים הפיסקאליים.

מאמרים בנושא מציגים כי היעילות של התמריץ של ההוצאה הציבורית עשוי להשתנות בצורה רחבה בהתאם למדיניות המוניטארית והפיסקאלית של המשטר, כלומר, בין אם המדיניות הפיסקאלית והמוניטארית נחשבת אקטיבית או פאסיבית. סימולציות אשר מתבססות על מבנה כללי של מודלים בשיווי-משקל מספקות תמונה ברורה יותר. המכפילים הפיסקאליים שאמצעי התמריץ שלהם מבוסס על הוצאות או הכנסות זמניות הינם חיוביים בד”כ. המכפיל המבוסס על הוצאה מספק מכפיל גדול יותר באופן כללי.

מהשוואת מודלים ניתן ללמוד שבניית מודלים של שיווי-משקל כללי שימושיים לזיהוי של הגורמים המרכזיים שמשפיעים על גודל המכפיל הפיסקאלי. קבוצה אחת של גורמים קשורה לעיצוב של התמריץ הפיסקאלי עצמו, לדוגמא באיזה כלים פיסקאליים משתמשים ומהו האורך (duration) של התמריץ. קבוצה אחרת מתחשבת במדיניות המוניטארית שקובעת אם שיעור הריבית הנומינלית נישאר קבוע או לא ומהי דרך מימון התמריץ הפיסקאלי בטווח הבינוני והארוך.

החשיבות הכמותית של כמה מהגורמים האלה נותחה באביב 2009 בתרגיל מודל השוואתי מתואם ע”י קרן המטבע הבינ”ל (IMF). כל המודלים שהשתמשו בהם בתרגיל הינם מודלים שנמצאים בשימוש פעיל במוסדות הבינלאומיים (מרבית הבנקים המרכזיים בעולם, IMF, OECD). המודלים חולקים מאפיינים רבים כגון תחזית התנהגות בטווח ארוך בקרב משקי בית ופירמות, קשיחויות נומינליות וריאליות וכמו כן גם מגבלת נזילות ו/או אשראי. בכל המודלים יש התייחסות ל”שקילות ריקרדו”, היכן שהוצאה ממשלתית גדלה ע”י מימון באג”ח ישנה ציפייה להעלאת מיסים עתידית. המודלים מכוילים או מוערכים מבחינת אמידה לארה”ב, מדינות גוש האירו ושאר העולם והם משקפים את ההבדלים בין כלכלות האזור. המודלים מציגים הבדלים ברמות של יציבות המחירים, את השוני בחלוקת מגבלת הנזילות/אשראי בין משקי הבית ואת השוני בין רמת הפתיחות של המשקים.

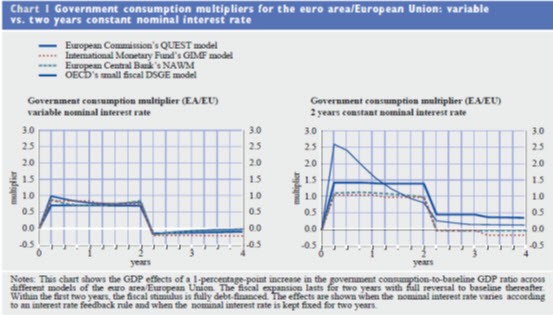

את הממצאים עבור אירופה ניתן לראות בתרשים 1 המתאר את מכפילי הצריכה הממשלתית, כלומר, את תגובת התמ”ג לגידול מתוקנן של נקודת אחוז אחת בצריכה הממשלתית ע”י חוב במדינות גוש האירו. הגידול בהוצאות הממשלה הוא לשנתיים בלבד ואחריהן ההוצאה חוזרת למצב ההתחלתי. בתרשים מופיעים שני גרפים המשווים בין ארבעה מודלים שונים של גופים שונים. התרשים השמאלי מתאר מצב בו שער הריבית הנומינלי משתנה והימני את המצב כאשר מקבעים את שער הריבית הנומינלי למשך השנתיים.

תרשים מספר 1:

שתי תוצאות מתקבלות בבירור מהתרשים: הראשונה, כאשר מאפשרים לשיעור הריבית הנומינלית לנטרל את ההשפעות האינפלציוניות של ההתמריץ הפיסקאלי מכפילי הצריכה הממשלתיים דומים במידה ניכרת בין המודלים, קרובים אך מתחת ל-1. השנייה, במצב של שיעור ריבית קבועה (מדמה מצב של מיתון היכן שהאפס משמש כגבול התחתון של שיעורי הריבית הנומינלית הינו מגביל, והאינפלציה נמצאת ברמה מאוד נמוכה כך שהבנקים המרכזיים לא ינטרלו את ההשפעות האינפלציוניות של ההוצאה הממשלתית- המכפילים גדלים בכל המודלים. [הכלכלנים Christiano, Eichenbaum and Rebelo (2009), מדגישים במאמרם שהמכפיל של הצריכה הממשלתית יכול להיות גדול במיוחד לא רק כאשר שיעור הריבית הנומינלית ברמה של 0% הינו הגבול אלא גם כאשר מחזיקים את הריבית במצב של ריבית קבועה למשך פרק זמן ארוך והתמריצים הפיסקאליים מיושמים במהירות, עם תגובה אנדוגנית של שיעור הריבית, המכפיל נע בין 0.7 ל-0.8, בעוד שתחת שיעורי ריבית נומינלית מיוצבים המכפיל נע בין 1.0 ל- 1.7].

במקרה שבו מקבעים את שיעור הריבית הנומינלית, שיעור הריבית הריאלית צונח בגלל עליית לחץ המחירים, וגורם למשקי הבית והפירמות בהתאמה להגדיל את תכניות הצריכה שלהם ואת ההשקעה בהון פיזי. זאת בניגוד למצב בו שיעור הריבית הריאלית צומח במקרה שהריבית הנומינלית משתנה, וגורם למשקי הבית והפירמות לדחות את תכניות הצריכה שלהם ולהפחית את ההשקעה בהון פיזי. כלומר, תחת שיעורי ריבית נומינלית מיוצבים הירידה בשיעור הריבית הריאלית מובילה לצריכה גבוהה וגידול בהשקעות.

המודלים אשר יוצרים מכפילים פיסקאליים גדולים מ-1 מניחים בצורה אופיינית שחלק ניכר ממשקי הבית לא מושפע מההשפעה השלילית של אפקט העושר.

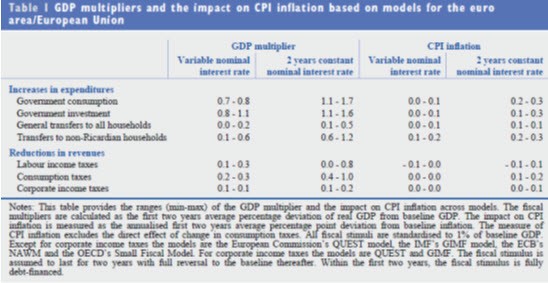

טבלה מספר 1 מספקת את האומדנים (מינימום ומקסימום) של המכפילים הפיסקאליים ושל האינפלציה כמדד המחירים לצרכן. האומדנים למכפילים הפיסקאליים מחושבים כממוצע השינוי התמ”ג בשנתיים שלאחר הפעלת התמריץ הפיסקאלי. החלק העליון בטבלה מתייחס לשימוש בכלים פיסקאליים ישירים (הגדלת הצריכה הממשלתית, הגדלת ההשקעה הציבורית, העברות כלליות למשקי הבית עם ובלי שקילות ריקארדו). החלק התחתון בטבלה מתייחס להקטנת הכנסות הממשלה, כלומר, הפחתת מיסים שונים (מס הכנסה, מיסי צריכה ומס חברות).

תרשים מספר 2:

התוצאות המוצגות בטבלה מדגישות ששימוש זמני בכלים פיסקאליים אשר ממריצים בצורה ישירה את הביקוש המצרפי (צריכה והשקעה ממשלתית) או העברות מוכוונות (זאת אומרת העברות למשקי בית אשר אינם מיישמים את שקילות ריקארדו וצורכים את ההכנסה מהעבודה בתקופה נתונה) מובילות למכפילים פיסקאליים גדולים יותר מאשר הקלה זמנית במיסים. השוני במכפילים הפיסקאליים קשור לחוזק של ההשפעה השלילית הנובעת מהעושר של הפרטים. במקרה של גידול זמני בהוצאות הממשלה השפעת אפקט העושר השלילי קטנה ולכן הדחיקה של הצריכה הפרטית הינה מוגבלת. לצד אותו טיעון, להפחתה זמנית במיסים יש השפעה קטנה על הצריכה הפרטית מכיוון שאפקט העושר המשתמע הינו קטן יותר.

התגובה של עליית מדד המחירים לצרכן (CPI) לגירויים הפיסקאליים הזמניים הינה באופן כללי הינה קטנה, נעה בין 0 ל- 0.3 נקודות האחוז במונחים של סטייה מקו הבסיס במגוון מודלים.

התגובה של האינפלציה לגידול בהוצאות הממשלה היא במידת מה גבוהה יותר כאשר שיעור הריבית הנומינלית נשמרת ברמה קבועה. במקרה של הפחתה בהכנסות (הורדת מיסים), התגובה של האינפלציה הינה יותר חלשה בגלל ההשפעה הקטנה יחסית על הביקוש המצרפי.

הסימולציות מסיקות שהתגובה של המדיניות המוניטארית חשובה יותר לתמריץ מבוסס-הוצאה מאשר לתמריץ מבוסס-הכנסה, במונחים של שינויים אבסולוטיים במכפיל הפיסקאלי. התוצאות הטבלה מתיישבות טוב עם ממצאים של חוקרים אחרים, אשר גילו שבגבול התחתון שקרוב לאפס של שיעורי הריבית הנומינלית, כלים פיסקאליים אשר ממריצים באופן ישיר את הביקוש מובילים למכפיל גדול יותר מאשר כלים אשר פועלים דרך צד ההיצע. ובנוסף הפחתות מיסי הכנסה והון יכולים אפילו לגרום להעמקה בהחמרה במצב הכלכלי כאשר הכלכלה נמצאת במצב של קרבה לגבול התחתון ליד האפס בשיעורי הריבית הנומינלית. הסיבה לממצא הזה הינה שהפחתות המס מורידות את הלחץ על המחירים ולפיכך מעלות את הלחץ על שיעור הריבית הריאלית.

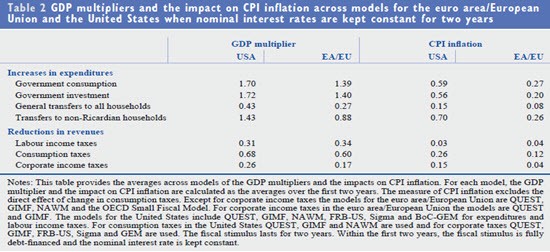

בטבלה 2 ניתן לראות את הממצאים שהתגלו בהשוואה בין אירופה לארה”ב. הטבלה משווה את תגובות המכפילים הפיסקאליים והאינפלציה במדד המחירים לצרכן על-פני המודלים עבור כלכלת גוש היורו (האיחוד האירופי) וארה”ב, תוך התמקדות על תמריצים פיסקאליים עבור שנתיים רצופות עם שיעורי ריבית נומינלית קבועים עבור השנתיים.

תרשים מספר 3:

סימולציות המודל מסיקות שהתמריצים הפיסקאליים בגוש היורו (האיחוד האירופי) הינם פחות אפקטיביים באופן כללי למעט הפחתה במיסי הכנסה מעבודה. ניתן לראות זאת בתגובות החזקות יותר של האינפלציה במדד המחירים לצרכן. ההבדל מוסבר בעיקר ע”י הדרגות הנבדלות של קשיחות המחירים בגוש היורו ובארה”ב. במקרה של שיעור ריבית נומינלית קבועה, דרגה גבוהה יותר של קשיחות מחירים נומינלית יוצרת רק לחץ אינפלציוני מוגבל. לפיכך, שיעור הריבית הריאלית יורד פחות מאשר בסביבה עם דרגה נמוכה יותר של קשיחות מחירים נומינלית. מכך שהקשיחויות הנומינליות הינן גבוהות יותר באירופה ולכן המכפילים הפיסקאליים הינם קטנים יותר בצורה אופיינית מאשר בארה”ב. השוני בתגובה של המכפיל הפיסקאלי הממוצע ושל האינפלציה הינו במיוחד גדול יותר במקרה של העברות מוכוונות (1.43 בארה”ב לעומת 0.88 בגוש היורו).

סימולציות המודל מראות שדרגת הפתיחות של המשקים חשובה עבור גודל של מכפילי הצריכה. זה בא לידי ביטוי בעיקר כששיעורי הריבית הנומינלית מוחזקים ברמה קבועה בטווח הקצר, כלכלות אשר פתוחות יותר הינן בעלות מכפילי צריכה קטנים יותר במידה מה. ישנה חשיבות גם לאורך הפעולה (duration) של התמריץ הפיסקאלי, בין אם התמריץ זמני או קבוע. כיוון שגודל המכפיל הפיסקאלי תלוי במשך זמן התמריץ. במחקר שבוצע ע”י כותבי המאמר רואים שכאשר שיעור הריבית הנומינלית מוחזקת ברמה קבועה, להרחבה של שנתיים יש מכפיל גדול יותר משמעותית מאשר להרחבה של שנה אחת. בכל אופן, התוצאה הזו לא סותרת את המקרה הכללי.

בסימולציות שנבדקו נמצא שהרחבות פיסקאליות אשר הרבה מעבר לשנתיים מנמיכות באופן כללי את התגובה של התוצר (תפוקה) לצעדים הממריצים, זאת אומרת שהתוצאה בא לידי ביטוי במכפילים קטנים יותר. זאת מכיוון שהרחבות יותר מתמידות מסתכמות בגידול יותר גדול של הערך הנוכחי של תשלומי מיסים עתידיים, ועקב כך באפקט שלילי של עושר גדול יותר. במצב קיצוני נמצא שתמריץ קבוע שהולך יד ביד בקביעות עם רמות חוב ממשלתי גבוה יותר- מחייב למשל בגידול של מיסים עתידיים על מנת לשרת את הגבול הגבוה יותר של שיעורי הריבית- ומוביל למכפילים ראשוניים נמוכים יותר ולכן מפחית את התוצר בטווח הארוך. במילים אחרות, תוכניות תמריצים ממושכות אשר מובילות להידרדרות מתמידה של המאזן הפיסקאלי מסתכמות במכפילים פיסקאליים קטנים יותר בצורה משמעותית. בו-בזמן, הפחתה ממושכת במיסים אשר לא פוגעת המאזן הפיסקאלי יכולה לגדיל את התוצר דרך השפעות מעודדות של צד ההיצע בטווח הארוך.

אם כך מהמסקנות שנובעות מהמחקר ניתן להסיק שהתגובה של התוצר לאמצעי תמריצים פיסקאליים זמניים תלויה בגורמים רבים, כמו הכלי הפיסקאלי שנבחר, ההתמדה של התמריץ הפיסקאלי והתגובה של המדיניות המוניטארית. כלים פיסקאליים אשר מגדילים בצורה ישירה את הביקוש המצרפי (צריכה והשקעה ממשלתית) או העברות מוכוונות, מובילים בדרך כלל למכפילים פיסקאליים גבוהים יותר מאשר הפחתות במיסים בטווח הקצר. מלבד זאת, הרחבות פיסקאליות זמניות וממוקדות היטב אשר מבוססות על גידול בהוצאות (בהנחה שהן מיושמות ללא דיחוי) יכולות להיות אפקטיביות יחסית בהמרצת הכלכלה כאשר שיעור הריבית הנומינלית מוחזק ללא שינוי לתקופת זמן ממושכת והמחירים קשיחים. תוכניות תמריצים ממושכות אשר מובילות להידרדרות מתמידה של המאזן הפיסקאלי הינן פחות אפקטיביות בצורה משמעותית.

מקורות:

http://www.bea.gov

משרד המסחר האמריקאי, נתוני חשבונאות לאומית.

http://www.bloomberg.com

אתר החדשות בלומברג.

http://www.fdic.gov ,FDIC

http://www.federalreserve.gov

הבנק המרכזי של ארה”ב.

http://mortgage-x.com

שירותי מידע על משכנתאות.

http://en.wikipedia.org

וויקיפדיה.