על מנת להיטיב להבין את משבר הסאב פריים יש לעמוד תחילה על טיבם ודרך מהות פעולתם של השווקים השונים ושל המכשירים הפיננסיים שעמדו במרכז המשבר. על אף שרמת הסיכון בהשקעה באגרות חוב של משכנתאות של שוק הסאב- פריים היו בפועל גבוהות יותר, בשל קהל לווים מסוכן יותר, ועל אף שאגרות חוב אלו לא העמידו ביטחונות ראויים, אגרות חוב אלו נתפסו כהשקעה סולידית ובטוחה בעיני המשקיעים. אחת הסיבות המרכזיות לכך שהן הוערכו כפחות מסוכנות הינה תהליך האיגוח של המשכנתאות היוצר פיזור רחב של המשכנתאות ובנוסף יוצר חלוקה של המשכנתאות בתוך אג”ח ספציפי לפי רמות סיכון, כך שבאג”ח שבבסיסו עומדות הלוואות מסוג סאב פריים תהיה שכבת משכנתאות שתיתפס כאיכותית יותר והיא תהיה בעלת קדימות נמוכה לפירעון במקרה של הפסדים של האג”ח. כך משכנתאות הנכללות בשוק הסאב פריים והלווים שלהם בעלי סיכון גבוה יחסית, מקבלות דירוג גבוה יותר וההשקעה בהם קורצת יותר.

התפתחותו המהירה של שוק המכשירים הפיננסיים והתשואות הגבוהות להם זכו מכשירים אלו הביא רבים להשקיע בהם מבלי שהבינו את משמעותם. משקיעים רבים שלא ידעו “לקרוא” נכון את משמעות ההשקעה שלהם, השקיעו באג”ח בעלות דירוג גבוה (AA-AAA) כאשר בבסיסן של אג”ח אלו עמדו הלוואות באיכות נמוכה יותר. על פניו, מכשירי האיגו”ח אמורים לפזר את הסיכון של תיק המשכנתאות על פני משקיעים רבים, ובכך להקטין את הנזק שייגרם כתוצאה מירידה באיכות המשכנתאות. אולם, המורכבות של המכשירים הביאה לחוסר יכולת לתמחר בצורה נכונה את הסיכון הגלום בהם. התמחור השגוי הביא להשקעות בלתי מחושבות (גם של גופים פיננסיים) בשוק ההון שהעמיקו את משבר האמון בשוק זה עם פריצת המשבר.

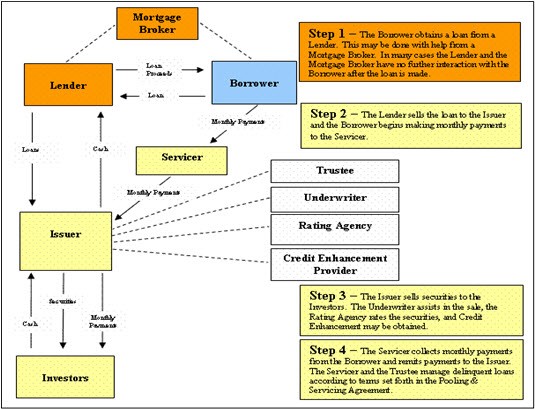

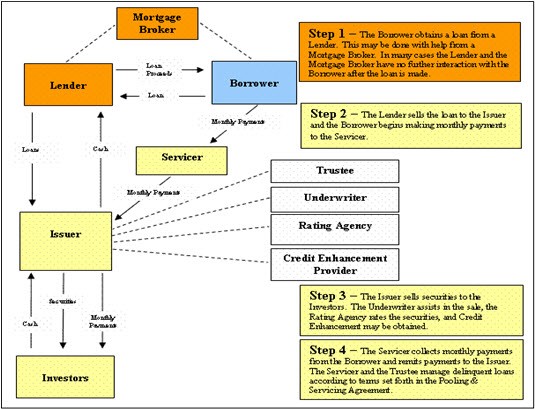

השחקנים המרכזיים בתהליך האיגוח:

1. היזם (originator)- מוסד פיננסי בעל נכסים המניבים תשואה. מוסד כזה יכול, למשל, לספק משכנתאות או כרטיסי אשראי.

2. החייב (obligor)- בעל החוב כלפי המוסד הפיננסי שעל בסיס החזרי התשלומים שהוא משלם עבור החוב מקבלים המשקיעים את תקבוליהם. חייבים כאלה עשויים להיות, למשל, לוקחי המשכנתאות או בעלי כרטיס האשראי.

3. הספק (servicer)- המוסד האחראי על ניהול תזרים המזומנים (הכוללים קרן וריבית) מנכסי הבסיס והעברתם למשקיעים. בדרך כלל היזם הינו גם הספק, אולם אין זה מתחייב שכך יהיה.

4. יועצי איגוח (securitization advisers)- צוות מומחים היוצר את המבנה נוח והיעיל ביותר של האג”ח ביחס לנכסי הבסיס. מומחים אלו מסופקים על ידי מוסד פיננסי להשקעות אולם יתכן ויהיו מתוך המוסד הפיננסי היזם (originator).

5. חתם/ מפיץ ניירות ערך (underwriter/ distributor of notes)- מוסד פיננסי להשקעות המבצע חיתום והפצה של האג”ח. מוסד זה יכול להיות אותו מוסד שהמייעץ ביחס לבניית האג”ח.

6. חברות דירוג (rating agencies)- לפני הפצת האג”ח לציבור המשקיעים, מועבר האג”ח, על כל מרכיביו (שיפורטו בהמשך) לחברת דירוג חיצונית על מנת לקבל דירוג המבטא את איכותו ורמת הסיכון של האג”ח על מרכיביו השונים. חברות דירוג אלו אינן קשורות בשום צורה ליזם או ליועצי האיגוח והדירוג אותו הם מספקות ישמש את המשקיעים בבואם להשקיע באג”ח. דירוג זה משקף את רמת הסיכון של האג”ח וממילא משפיע על תמחורו.

תהליך האיגוח מתחיל בכך שהיזם מאתר מתוך נכסיו נכסים מתאימים בעלי תזרים מזומנים קבוע או משתנה (למשל משכנתאות, כרטיסי אשראי וכד’) ומבודד אותם משאר נכסי החברה. היזם מקים ישות משפטית ייעודית לביצוע האיגוח

(SPV- Special Purpose Vehicle [8]).

ישות משפטית זו עומדת בפני עצמה ומהווה חיץ בין היזם למשקיעים ועל פי חוק פטורה ממס. ישות זו הינה בעלת סיכוי נמוך להגיע לחדלות פירעון (bankruptcy remote) משום שהיא משקיעה באג”ח בעלות סיכון נמוך. לאחר מכן היזם מעביר (מוכר) ל-SPV את הנכסים שברצונו לאגח כאשר נכסים אלו עברו ל-SPV מבחינה משפטית, ובמידה והיזם פושט רגל, נושי היזם אינם יכולים לממש את הנכסים. העברת נכסי היזם ל-SPV מוציאה את הנכסים האלו ממאזן היזם ומגינה על המשקיעים מפני חדלות פירעון של היזם.

דירוג הנכסים של היזם נעשה על ידי חברת דירוג אשראי חיצונית. במידה ויש צורך, על מנת לשפר את דירוג ההנפקה, היזם מעמיד חיזוקי אשראי להנפקה. חיזוקי האשראי הינם סכום כסף שנועד לספוג את ההפסדים הראשונים של האג”ח כך שהיזם נוטל על עצמו את החובה לכסות על הפסדים בשיעור מסוים מכלל ההנפקה. בנוסף, היזם יכול להעמיד מכשירי נזילות שתפקידם לחפות על מצב זמני בו ישנם קשיי נזילות כאשר ישנה אי התאמה בין תזרים המזומנים המגיע מהלווים לתזרים המזומנים המועבר למשקיעים. לדוגמה, כאשר היקפי הפירעון המוקדם של ההלוואות בנקודת זמן מסוימת שונים מהערכת היזם מראש ונוצר פער בין התזרים המגיע מהלווים לבין התזרים שהוסכם שיועבר למשקיעים. לפי תנאי החוזה, במקרים מסוימים, מכשירי נזילות עשויים לחפות על הפסדים ולהזרים כסף במידה וישנם הפסדים הגדולים מחיזוקי האשראי. בנוסף, היזם עשוי להעמיד תמיכה סמויה שעשויה להיות מוזרמת במקרה שההנפקה או ה-SPV נתקלים בקשיי נזילות. היזם איננו מחויב להעביר ל-SPV תמיכה סמויה והיא איננה מופיעה בחוזה. הבנק מעביר ל-SPV תמיכה סמויה משיקולים שונים (למשל משיקולי מוניטין, היזם יקפיד על יציבות החברות הבנות שלו, ובכללן ה-SPV, על מנת לשמור על שמו הטוב). תמיכה סמויה, בדרך כלל, לא נכללת בשיקולי הדירוג.

ה-SPV רושם ומנפיק האג”ח למשקיעים חיצוניים. התמורה מהנפקת האג”ח משמשת את ה- SPV לתשלום עבור הנכסים אותם רכש מהיזם. כדי שיוכר תהליך האיגוח, האג”ח חייב לכלול לפחות שני רובדים (Tranches). רבדים אלו הינם בעלי רמת סיכון שונה הנגזרת מקדימותם לספוג הפסדים. לכל רובד ישנו דירוג נפרד המבטא את רמת הסיכון. חלוקת התיק לרבדים שונים

[8] ניתן להיקרא גם SPE- Special Purpose Entity

של ספיגת הפסדים, מאפשרת להפחית את רמת הסיכון של החלק בתיק המצוי בסיכוי נמוך יותר לנטילת הפסדים, מעבר לרמת הסיכון הנובעת מאיכות הנכסים ופיזורם. במהלך חיי האג”ח, משולמת הריבית התקופתית למשקיעים וממומנת מהתקבולים מנכס הבסיס אותו איגח היזם. בתום התקופה נפרע נכס הבסיס ונפדה האג”ח.

מניעי היזם (המנפיק) לביצוע איגוח:

1. הוצאת נכסים מהמאזן- תהליך האיגוח מאפשר ליזם להוציא את הנכסים המאוגחים מהמאזן ובכך להפחית את דרישת ההון שלו ולהפנות משאבים הוניים לאפיקים אחרים.

2. ניהול סיכונים מול לקוחות גדולים- כאשר בנק מחזיק בתיק הנכסים הלוואות ללווים גדולים הסיכון אליו הבנק חשוף גדל. על מנת להקטין את החשיפה לסיכון בגין נכסים אלו, הבנק מאגח נכסים אלו ולמעשה חולק את הסיכון עם המשקיעים.

3. רווחי ארביטראז’ על נכסים בעלי סיכון גבוה- הריבית המשולמת לבנק על נכסים בעלי סיכון גבוהה היא גבוהה. כאשר בנק מאגח נכסים אלו יחד עם נכסים באיכות גבוהה הסיכון יורד והדירוג של הנכסים עולה וכך הבנק יכול לתת ריבית נמוכה יותר למשקיעים ולהרוויח מפער הריביות.

4. רווחים מעמלות בגין האיגוח- כאשר בנק מאגח נכסים ומנפיק אותם, הוא גובה עמלות עבור הליך האיגוח וניהול האג”ח על ידי ה-SPV.

5. גיוון מקורות המימון- עלי ידי הנפקת אג”ח למשקיעים בשוק ההון מגוון היזם את מקורות המימון שלו.

6. העשרת המקורות הנזילים- אג”ח מגדילות את היצע המקורות הנזילים של היזם ומגדילים את יחס הנזילות.

7. הפחתת עלויות הנפקה- בתהליך האיגוח מונפק מאגר של נכסים ולא נכס בודד כך נחסכות עלויות הנפקת הנכסים.

8. מגבלת לווה בודד- מאפשר ליזם לקחת אשראי מהבנקים מבלי לחרוג ממגבלת לווה בודד (קבוצת לווים) ובמקביל להשלים את האשראי לו הוא נדרש באמצעות איגוח.

מניעי המשקיעים לרכישת אג”ח:

1. פיזור הסיכון אליו חשוף המשקיע- נכסי הבסיס עליהם בדרך כלל מתבסס האג”ח הינם מגוונים ביותר (מדובר במאות ואפילו אלפים של נכסי בסיס שעשויים להיות מענפי משק שונים ומאזורים גיאוגרפיים שונים).

2. תשואה גבוהה- בדרך כלל מכשירים פיננסיים המונפקים בתהליך האיגוח נהנים מתשואה גבוהה (כאשר ישנם הבדלים בתשואות בין המכשירים השונים בהתאם לרמת הסיכון שלהם.

3. ניהול תיק ההשקעה- חלק מתפקידו של ה-SPV הוא לנהל את ההשקעה של האג”ח שהוא מנפיק. בחלק מהמכשירים הפיננסיים יש ל-SPV חופש ניהול גדול המאפשר לו להשקיע בהתאם לשינויים ברווחיות נכסי הבסיס.

4. רמת נזילות גבוהה- השקעה במכשירים הפיננסיים המונפקים בתהליך איגוח מאפשרת למשקיע לשמור על רמת נזילות גבוהה (רמת נזילות זו גבוהה יותר מזו המתאפשרת בעקבות השקעה באג”ח קונצרני).

5. מינוף ההשקעה- המשקיעים במכשירים הפיננסיים המונפקים בתהליך איגוח יכולים למנף את ההשקעה שלהם ביחס לסיכון.

מוצרי איגוח מובנים:

מכשירי האיגוח מגוונים וההבדל ביניהם נקבע בדירוג האשראי או בנכסי הבסיס שעומדים מאחוריהן, דבר אשר בעצם קובע את אותו דירוג האשראי.

CDO-Collateralized Debt Obligation:

CDO הינו מוצר איגוח בעל דירוג השקעה (BBB+ ומעלה) המגובה במאגר של אג”ח, הלוואות או ני”ע אחרים. פיזור הנכסים המגבים את ה-CDO מפחיתים את רמת הסיכון של המוצר. נכסי הבסיס אותם רכש ה- SPV ינוהלו ע”י מנהל ה- CDO תמורת עמלה. בד”כ הנפקת CDO מבוצעת במבנה של שלושה רבדים בהתאם לאיכות האשראי של הנכסים, כאשר הנכסים באיכות הגבוהה (Senior) יהיו בעלי רמת דירוג גבוהה (A-AAA) ובהיקף הגדול ביותר ויהיו האחרונים לספוג הפסדים, הנכסים באיכות בינונית (Mezzanine) יהיו בעלי רמת דירוג בינונית (B-BBB) ויהיו השניים לספיגת הפסדים, הנכסים ברמת סיכון גבוהה (Equity) לא יהיו מדורגים או בעלי דירוג נמוך ויהיו בהיקף הקטן ביותר ויהיו הראשונים לספוג הפסדים (לעיתים היזם עצמו יחזיק בשכבה זו או בחלקה). איכות ה-CDO תלויה בני”ע המהווים ביטחון עבורו, לפיכך המשקיעים הם אלו שנושאים בסיכון הנובע מנכסי הבסיס. פעמים רבות השימוש ב-CDO נועד על מנת להפחית סיכון מנכסים בעלי רמת סיכון גבוהה על ידי איגודם למאגר אחד גדול (כך הפיזור מקטין את הסיכון) וחלוקתם לרמות סיכון חדשות ביחס ל-CDO שנוצר.

ABS- Asset Backed Securities:

אג”ח מגובות נכסים (ABS) הינם ניירות ערך המגובים על ידי תזרים מזומנים הנובע ממאגר נכסים מסוים (כגון כרטיסי אשראי, שירותי ליסינג וכד’ המאופיינים בד”כ במספר לווים רב בסכומים נמוכים יחסית). המייחד את הסוג הזה של ניירות הערך הוא שתקבולי המשקיעים תלויים בעיקר באיכות הנכסים ותזרימיהם ופחות ביזם של נכסי הבסיס.

MBS- Mortgage Backed Securities:

מוצר פיננסי הדומה לאג”ח מגובות נכסים (ABS) כאשר הנכסים המגבים אג”ח אלו הינם משכנתאות לדיור שאוגדו למאגר (pool) נכסים ואוגחו בתהליך איגוח מסורתי. חלוקת הנכסים למאגרים מתבצעת על פי מספר קריטריונים ביניהם: מיקום הנכסים, גודל המשכנתא, גיל המשכנתא, שיעורי ההחזר על משכנתאות אלו ויחס גודל המשכנתא לערך הנכס. במוצר זה תקבולי ההשקעה עבור המשקיעים יהיו תשלומי ההחזר על המשכנתאות אותם משלמים הלווים ונכסי הלווים מהווים גיבוי לאג”ח במקרה של הגעת לווים למצב כשל.

ישנם שני סוגים של גופים פיננסיים המאגחים משכנתאות:

1. תאגידים הממומנים על ידי הממשל האמריקאי (Fannie Mae & Freddie Mac) או לחילופין בבעלות הממשל האמריקאי (Ginnie Mae) – המספקים למשקיעים רמות שונות של הגנה באשר לעמידה בזמני התשלום.

2. תאגידים פרטיים, דוגמת בתי השקעות (Brokerage firms), בנקים וקבלני בנייה, כאשר ניירות הערך המונפקים על ידם מכונים Private-label securities.

CP- Commercial Papers:

ני”ע מסחרי (CP) הינו ני”ע המונפק על ידי בנקים ותאגידים גדולים בעלי דירוג גבוה. מכשיר זה הינו מכשיר קצר טווח (בעל מועד לפירעון שאינו עולה על 270 ימים) שאיננו מובטח. מכשיר זה דומה לפיקדון, אולם בניגוד לפיקדון מכשיר זה הינו סחיר. ני”ע זה נחשב כבעל רמת סיכון נמוכה ובהתאם כבעל תשואה נמוכה. בשל היות מכשיר זה בעל טווח פירעון קצר ובעל רמת סיכון נמוכה, מכשיר זה משמש אלטרנטיבה חוץ בנקאית לגיוס אשראי בסכומים גדולים כאשר CP מונפק ע”י תאגידים גדולים. בשל עלויות הנפקה גבוהות, בדרך כלל CP נסחר על ידי חברות גדולות ולא ע”י משקיעים בודדים.

הסיכונים המרכזיים המשפיעים על המשקיעים במכשירים הפיננסיים המונפקים בתהליך איגוח הינם:

סיכון אשראי המושפע בעיקר מאיכות נכסי הבסיס. שלב מתן הדירוג לנייר הערך הינו שלב מהותי בתהליך האיגוח. בשלב זה עשוי להיווצר פער מהותי בין דירוג נכסי הבסיס לבין דירוג נייר הערך. הפרשי הדירוג בין דירוגי נכסי הבסיס לדירוג נייר הערך נובע מהקטנת הסיכון על ידי פיזור ההשקעה בנכסים רבים ועל ידי העמדת חיזוקי אשראי, אלו מקטינים את הסיכון ומעלים את הדירוג. לעיתים משקיעים רואים רק את הדירוג הסופי של נייר הערך ומתקשים לעמוד על רמת הסיכון של נכסי הבסיס.

סיכון נוסף הינו סיכון הנזילות הנובע מנכסי בסיס שאינם נזילים כך שהנזלת נכסים תוביל לירידת ערך מהותית.

סיכונים נוספים הקיימים בתהליך האיגוח הינם סיכון הנובע מאיכות מנהל התיק, סיכוני שוק הבאים לידי ביטוי בסיכון ריבית (למשל כאשר נכס הבסיס בריבית קבועה והאיגוח בוצע בריבית משתנה) ובסיכון מט”ח (למשל כאשר נכס הבסיס במטבע אחד והאיגוח בוצע במטבע אחר) וסיכון למתאם גבוה בין הנכסים המרכיבים את המאגר (דבר שפוגע בגיוון הנכסים שאוגחו).

מורכבותם והתפתחותם המהירה של המוצרים הפיננסיים המורכבים יצרו פער של הכרת המוצרים הללו על ידי המשקיעים מחד, והתשואה הגבוהה של מוצרים אלו יצרה מוטיבציה להשקעה במוצרים אלו מאידך. חוסר הבנה מעמיקה של המוצרים המושקעים והרצון להשקיע במוצרים אלו מתוך רצון להגדיל את הרווחים יוצרים סיכון נוסף למשקיעים (בעיקר לאוהבי סיכון).בעיה מרכזית שישנה למשקיע במכשיר איגוח היא בעיית דיס-אינפורמציה. המידע הפיננסי המועבר למשקיע במכשירים אלו מתמקד הרבה יותר בביטחונות ובתהליך האיגוח, ופחות באיכות נכסי הבסיס ובעיקר מתמקד פחות באיכות הלקוחות החייבים (obligors).

אחת הטענות הנפוצות נגד חברות דירוג האשראי היא שפעילותן מומנה על ידי אותן חברות שאת המוצרים הפיננסיים שלהן עליהן היה להעריך. כלומר, הלקוחות של חברות דירוג האשראי לא היו רוכשי המוצרים הפיננסיים אלא המוכרים של המוצרים הפיננסיים. לכן, היה להם תמריץ ברור להעלות את דירוג האשראי של מוצרים אלה.

תרשים המתאר את תהליך האיגוח: